- 毎月家計が苦しくて生活に余裕がない…

- 節約のために食費を切りつめるのはツラい…

- 支出を下げたいけど何をすればいいのか分からない…

こんなふうに思ったことはありませんか?

毎月の限られた収入の中で生活をやりくりする必要がありますよね。

そんなときに「もっとお金があればいいのに!」なんて思ってしまうのは、誰もが同じだと思います。

でも収入はすぐに増えるわけではないので、自分でコントロールできることに取り組むこと、つまり「支出を減らす」ことが大切です。

支出を下げる = 「我慢・節約・苦しい」

こんなイメージがあるかもしれませんが、実は支出を下げるためのコツがあります。

このコツを押さえれば、「我慢・節約・苦しい」という思い込みから卒業し、生活が楽になっていくのを日々実感できるようになります。

そこで今回は、支出を下げるコツとして見直すべき4つのポイントをお伝えします。

支出見直しポイント1:車

車は買うだけでなく維持費もかかるため、支出を下げたいならまず見直すべきポイントになります。

車に関する支出の見直しは3ステップです。

(1)車の必要性を見直す

車には多くのコストがかかります。

- 【購入時】車両代金など

- 【維持費】ガソリン代・駐車場代・税金・車検・自動車保険など

そのため、「本当に車が必要なのか?」を考えてみることが大切です。

例えば、車の使用頻度が高くないのであれば手放す、電車やバスなどを利用する、カーシェアで対応できるならば買わないという決断をすることが支出を下げる一番の近道になります。

(2)必要なら中古orリセールバリューがいい(高く売れる)車を一括で買う

「移動の手段」として車が必要な場合は、中古またはリセールバリューを考えて、一括で買うことで可能な限り支出を押さえることが大切です。

もし、車を買う理由が「贅沢だと割り切って好きな車に乗りたい」という場合は、「浪費」のお金を使うことになります。

- 車は「移動手段」 → 「消費」

- 車は「心の豊かさ・贅沢」 → 「浪費」

車がほしい理由がどちらに当てはまるのか、よく考えてから買うことが大切です。

(3)自動車保険を見直す

自動車保険には2種類あります。

- 自賠責保険:必ず加入する

- 任意保険:①対人対物保険・②車両保険

任意保険について、もう少し詳しくお話します。

①対人対物保険(限度額無制限で加入しておく)

事故で相手にケガをさせてしまったり、相手の車に損害を与えてしまったときの賠償金です。

賠償金は高額になることがあるため、対人対物保険には限度額無制限で加入しておいた方が良いです。

②車両保険(加入せずに貯金で対応するのがおすすめ)

事故で自分の車が壊れたときに修理代として保険から支払われますが、その分保険料も高くなります。

しかし事故があったときに車両保険を使うと、次の年からの保険料が上がります。

つまり車の修理代を来年の保険料で後払いしているのと同じことになります。

そのため車両保険には加入せずに、自分の車の修理代は貯金から払ったほうが長期的に見ると支出が下がることになります。

支出見直しポイント2:保険

日本では「国民皆保険(=すべての国民が保険に加入する)」と言われるように、生活を最低限保証してくれる社会保険の仕組みがあります。

でも「安心のため」「万が一に備えて」と民間保険に加入している人も多いのではないでしょうか。

支出を下げるためには保険料の見直しは欠かせません。

大切なことは、社会保険の仕組みを最大限に活用して、本当に必要な保険にしか入らない。

- 社会保険の仕組みを理解して保険には出来るだけ入らない=「ムダな保険料」を払わない

- 緊急時に備えて貯金をしておく

この2つが大切です。次に保険の見直しポイントを5つ紹介します

(1)医療保険

医療費は原則3割が自己負担となります。

もし病気やケガの治療で入院して医療費が高額になった場合は、「高額療養費制度」と呼ばれる制度を利用することができます。

【高額療養費制度とは】

月(1日~末日)にかかった医療費の自己負担額が高額になった場合、自己負担限度額を超えた分が後から返金される

(※自己負担限度額は年齢・収入によって決まる)

例えば、70歳未満・年収500万円の人が100万円の治療を受けた場合

- 自己負担限度額は約8.7万円

- 窓口で3割負担の30万円を支払う

- 差額の21.3万円が後から返ってくる

つまり高額療養費制度を知っていて、一定の貯金があるなら、高額な医療費に備えるために民間保険に加入する必要はありません。

病気やケガによる突然の医療費には、高額療養費制度+貯金で備える!

(2)養老保険・貯蓄型生命保険

「保険」と「貯蓄」の両方をあわせ持つ、掛け捨てタイプではない保険のことです。

「貯蓄」の機能を持たせた分、高い保険料の割には保障額が少ないという特徴があります。

つまり、いざという時の「保険」にするには物足りないのに保険料が高いことが問題です。

「保険」と「貯蓄」はしっかり分けて考える!

- 「保険」は掛け捨て・少額の保険料で手厚い保障があるものを選ぶ

- 「貯蓄」は預金を選ぶ

(3)個人年金保険

老後に備えて自分で積み立てる年金で、お金を増やすことを目的とするには利回りが低いという問題があります。

お金を増やしたいなら「つみたてNISA」などの投資をする!

(4)学資保険

子どもの将来の学費を貯めるために使われる保険です。

問題は利回りが低いこと、途中解約で元本割れのリスクがあることなどが挙げられます。

子どもの学費を貯めるなら学資保険で備えるより、別の手段を選んだほうが効果的だと思います。

子どもの将来に備えた資金計画を立てて、貯蓄や長期の積立投資などで対応する!

(5)外貨建て保険【※要注意】

外貨建て保険の問題は、販売手数料が約6%~10%と高すぎること、その後も知らない間にずっと手数料を取られ続けることです。

為替変動による元本割れのリスクもあり、高い手数料のせいで実際の利回りは低くなります。

外貨建て保険には手を出さない!

お金を増やしたいなら「つみたてNISA」などを活用して投資をする

支出見直しポイント3:通信費

通信費の見直しはシンプルです。「スマホは格安SIMに変える!」以上です。

実際に格安SIMに変えましたが、特に不便に感じることもなく、毎月約5,000円の節約になりました。

【格安SIMのメリット・デメリット】

| メリット |

|

|---|---|

| デメリット |

|

格安SIMの気になるポイント

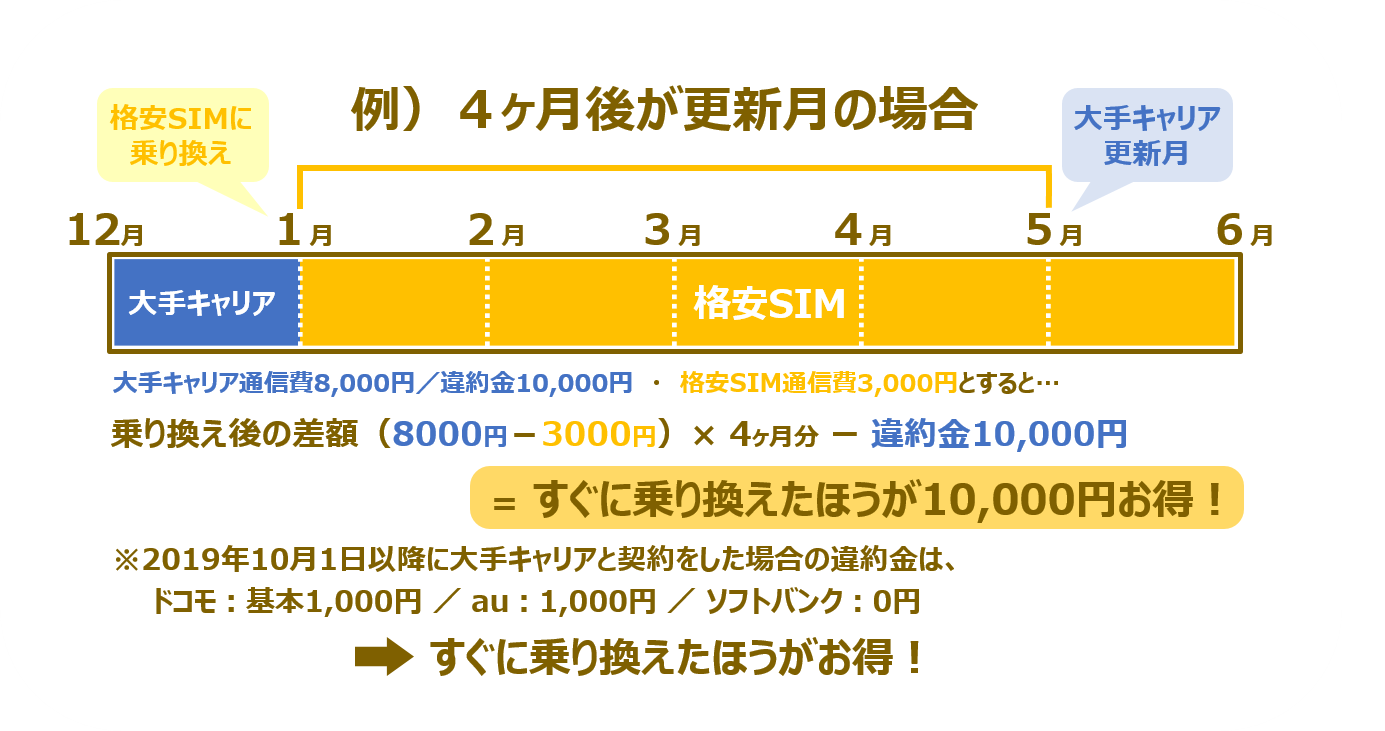

①違約金を払っても乗り換えたほうがいい?

結論から言えば、違約金を払っても乗り換えるのがおすすめです。

なぜなら、早く乗り換えたほうが長期で考えればお得になるからです。下の図を参考にしてください。

②品質が悪くなる?

大手キャリアの回線を借りているため、品質は大手キャリアと同じです(楽天モバイルは楽天回線の地域もあります)。

③通信速度が遅くて使えない?

SNSやLINEを使うには問題ない程度です。

実際に格安SIMを使っていて感じることは、確かに遅くなる時間もありますが、使えなくて困るほどではありません。

④通話料金が高い?

短い時間の通話なら格安SIMのほうがトータルでは安くなります。普段はLINEの通話を使っているので、通話料金が高いことが気になることはありません。

支出見直しポイント4:電気代

電気代の支出を下げるコツは「電力会社を乗り換える」ことです。

2016年4月から「電力の自由化」によって、個人が電力会社を選べるようになりました。

電力会社の乗り換えは、基本的に工事不要で、ネットだけで簡単に乗り換えができます。

乗り換え方法は3ステップです。

- 毎月の電気使用量と金額を確認する

- シミュレーションサイトで料金を比較して電力会社を決める

- 乗り換え先の会社にネットで申込(契約中の会社への連絡は不要)

節約効果としては、毎月1,000円程度と大きい金額ではありません。

でも一回手続きをすれば、その後は何もしなくてもずっと年間1万円以上の節約ができるのでおすすめです。

まとめ

固定費の削減は一度見直しをすると、その後はずっと効果が続きます。

食費を切りつめたり電気をこまめに消したりと、苦しい思いや我慢をしなくても、自動的に支出を下げる仕組みを手に入れることができます。

必要なことは、最初に一度だけ支出の見直しをして手続きをする。

それだけで効果の大きい節約が何もしなくてもずっと続けられるなら、試してみる価値はあると思います。

また支出の見直しやお金の知識を得るために、「本当の自由を手に入れるお金の大学」という本がおすすめです。

本当の自由を手に入れるお金の大学 /朝日新聞出版/両@リベ大学長

イラストや図が豊富で見やすく、税金などの難しい話題もわかりやすく解説されています。現代の社会で生きるなら絶対に知っておくべき知識がこの1冊にまとまっていて、節約や投資の話題もあり、経済的自由に近づくためにどうすればいいのかが分かります。お金に関する5つの力「貯める・稼ぐ・増やす・守る・使う」について、バランス良く学んで実践していくことができます。

行動すれば、きっと日々の生活が良くなっていく実感を得られるはずです。

これからも自由で自分らしい人生向かって、行動していきましょう!

ありがとうございました。